ドル円は米経済指標に振り回される展開か

考察

昨日のニューヨーク市場では、米国の経済成長率が上方修正されたことで、ドルが買われました。しかし、その後は利益確定の売りが出て、ドル円は147円台まで下落しました。ユーロも、ドイツの物価上昇率が低下したことで、ドルに対して売られました。ユーロ円も、162円台から161円台に下げました。

今日の東京市場では、ドル円は上値が重くなると予想されます。というのも、今夜に発表される米国の個人消費支出に連動する物価指数(PCEデフレーター)が、米国の金融政策に影響を与えるからです。米国の中央銀行であるFRBは、この指数をインフレの目安としています。今回の10月分の指数は、前年比で3.0%の上昇と予想されていますが、9月分よりも低下すると見られています。

もし、この指数が予想よりも低くなったら、来年の利下げの可能性が高まります。米国の金利先物市場では、来年5月までに利下げが始まるとの見方が強まっています。米国の債券市場でも、利下げを織り込んだ動きが見られています。利下げが近づくと、ドルは売られやすくなります。

一方、米国の景気の現状を示すベージュブックという報告書は、消費者の支出が減少していることを指摘しています。米国の消費者は、感染症の拡大や物価の高騰などによって、自由に使えるお金を減らしています。先週のブラックフライデーという大型セールの売り上げも、期待ほどではなかったようです。消費者の支出は、米国の経済の約7割を占めています。消費が減ると、経済の成長に悪影響を及ぼします。

昨日は、FRBのメスター総裁が「データに機敏に対応する」と発言しました。これは、金融政策の方向性を決める際に、経済指標の動きを重視するという意味です。今月の12日と13日に開催されるFRBの会合(FOMC)では、金利の変更はないと見られていますが、来年の見通しに注目が集まります。FOMCまでに、今夜のPCEデフレーターのほかに、雇用統計や消費者物価指数などの重要なデータが発表されます。これらのデータが、ドルの動きに影響を与えるでしょう。

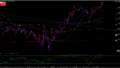

ドル円のチャートを見ると、長期的には上昇トレンドが続いていますが、中期的には高値で反落する兆候があります。短期的には、151円台で2回頭を打ったダブル・トップという形ができています。これは、下落のサインです。ドル円は、下値のリスクが高まっていると言えます。

今日は、中国の製造業の景気を示すPMIも発表されます。予想では、10月よりも改善すると見られていますが、もし予想を下回ったら、リスク回避の動きが強まるかもしれません。リスク回避とは、安全な資産に資金を移すことです。リスク回避が起こると、ドルや円などの安全通貨が買われます。

その他の考慮点

- ドル円の動きには、株式市場や原油市場などの他の市場の影響もあります。株式市場が上昇すると、リスクを取る気分になり、ドルが買われます。原油市場が上昇すると、原油を輸入する日本の貿易収支が悪化し、円が売られます。

- ドル円の動きには、政治的な要因もあります。例えば、米中の貿易摩擦や、北朝鮮の核・ミサイル問題などです。これらの問題が悪化すると、リスク回避の動きが強まります。

- ドル円の動きには、為替介入の可能性もあります。為替介入とは、日本政府や日本銀行が市場に介入して、円の値動きを調整することです。円が急激に上昇すると、日本の輸出産業に悪影響を与えます。そのため、政府や日銀は、円高を防ぐために、円を売ってドルを買うことがあります。為替介入が行われると、ドル円は急激に上昇します。

全体的な見通し

以上のことを踏まえて、ドル円の見通しを述べます。

- 短期的には、今夜の米PCEデフレーターをはじめとする米経済指標に振り回される展開が予想されます。指標が予想を下回れば、ドルは売られやすくなります。指標が予想を上回れば、ドルは買われやすくなります。ドル円は、147円台から149円台のレンジで推移すると見込まれます。

- 中期的には、今月のFOMCでのFRBの見通しや、中国の景気動向に注目です。FRBが利下げの可能性を示唆すれば、ドルは売られます。中国の景気が悪化すれば、リスク回避の動きが強まります。ドル円は、145円台から150円台のレンジで推移すると見込まれます。

- 長期的には、ドル円の上昇トレンドが続くと見込まれます。米国の経済成長率は、日本や欧州よりも高い水準にあります。米国の金利も、日本や欧州よりも高い水準にあります。これらの要因が、ドルの魅力を高めます。ドル円は、150円台から155円台のレンジで推移すると見込まれます。